Материалы по тегу: atos

|

18.04.2024 [13:23], Сергей Карасёв

Eviden и CEA анонсировали второй суперкомпьютер EXA1 — HE на базе Arm-суперчипов NVIDIA Grace HopperКомпания Eviden (дочерняя структура Atos) и Комиссариат по атомной и альтернативным видам энергии Франции (СЕА) объявили о реализации второй фазы суперкомпьютерной программы EXA1. Она предусматривает ввод в эксплуатацию НРС-комплекса EXA1 HE (High Efficiency) на платформе Eviden BullSequana XH3000. Первая очередь системы — EXA1 HF (High-Frequency) — была запущена в 2021 году. Основой послужила платформа BullSequana XH2000. Изначально машина включала 12 960 процессоров AMD EPYC 7763 (64C/128T, 2,45 ГГц), а её производительность на момент анонса составляла 23,2 Пфлопс. Комплекс EXA1 HE использует 477 вычислительных узлов на базе суперчипов NVIDIA Grace Hopper. Применяется жидкостное охлаждение тёплой водой. Заявленная производительность в тесте Linpack составляет приблизительно 60 Пфлопс, а пиковое быстродействие достигает 104 Пфлопс. Задействован фирменный интерконнект BXI (BullSequana eXascale Interconnect). Сеть основана на топологии DragonFly и состоит из 156 коммутаторов. Отмечается, что суперкомпьютер EXA1 соответствует требованиям оборонных программ, реализуемых военным отделом CEA.

Источник изображения: Eviden Отметим, что в марте нынешнего года компания Eviden заключила соглашение о модернизации французского НРС-комплекса Jean Zay. Суперкомпьютер получит 1456 ускорителей NVIDIA H100 в дополнение к 416 картам NVIDIA A100 и 1832 ускорителям NVIDIA V100, которые задействованы в настоящее время. В результате, пиковая производительность Jean Zay поднимется с нынешних 36,85 до 125,9 Пфлопс.

09.04.2024 [13:00], Сергей Карасёв

Крупнейший акционер Atos выработал план спасения компанииФранцузский IT-холдинг Atos, находящийся в сложном финансовом положении, по сообщению The Register, возможно, скоро найдёт выход из сложившейся ситуации. План спасения компании предложил её крупнейший акционер — Onepoint. На этом фоне стоимость ценных бумаг Atos подскочила на четверть. По состоянию на конец марта 2024 года долги Atos составляли €4,65 млрд, причём €3,65 млрд необходимо погасить до конца 2025 года. Предполагалось, что улучшить финансовое положение холдингу поможет продажа своего подразделения дата-центров и хостинга Tech Foundations компании EP Equity Investment (EPEI), которая контролируется чешским миллиардером Даниэлем Кретинским (Daniel Křetínský). Однако эти переговоры провалились.

Источник изображения: Atos Atos также рассчитывала получить средства путём продажи ряда активов, включая подразделение Big Data and Security, европейскому аэрокосмическому гиганту Airbus. Но и эти инициативы успехом не увенчались. На этом фоне холдинг Atos начал переговоры с кредиторами о рефинансировании долга: предполагается, что соответствующее соглашение будет достигнуто к июлю 2024 года. Между тем в 2023-м Atos понесла убытки в размере €3,44 млрд против €1,01 млрд потерь в 2022 году. Как теперь сообщается, выход предложила компания Onepoint, которая владеет долей в размере 11,4 % в Atos. Ожидается, что до конца апреля Onepoint подготовит план укрепления бизнеса Atos с участием инвестиционной компании Butler Industries. В рамках данной инициативы Onepoint надеется превратить Atos в европейскую платформу для цифровых услуг, кибербезопасности и ИИ, а также сделать её «ведущим суверенным облачным оператором Европы». План спасения также предполагает реструктуризацию долгов и вывод Atos на траекторию роста.

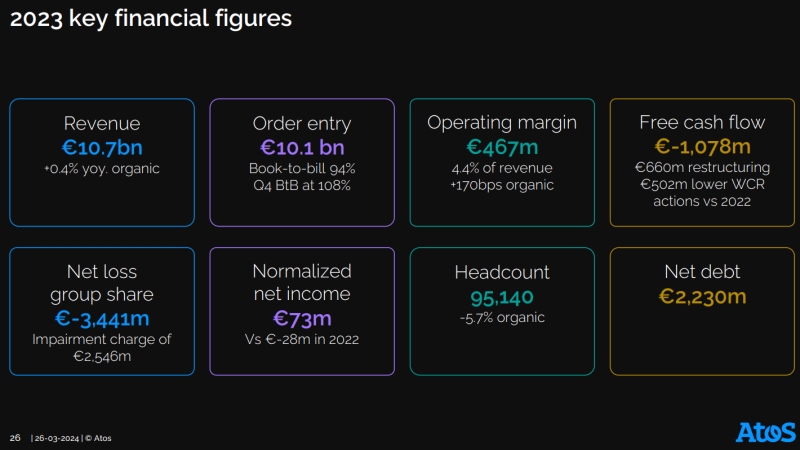

28.03.2024 [02:10], Владимир Мироненко

Atos планирует достичь соглашения о реструктуризации долгов к июлюНаходящийся в сложном финансовом положении французский IT-холдинг Atos расширил переговоры о реструктуризации долгов, включив в них держателей ценных бумаг, планируя заключить к июлю всеобъемлющее соглашение, пишет DatacenterDynamics со ссылкой на заявление Atos, сделанное после публикации отчёта о рекордных убытках за 2023 год. На данный момент долги холдинга составляют €4,65 млрд, причём €3,65 млрд необходимо погасить до конца 2025 года. Согласно отчёту, убытки Atos за прошлый год составили €3,44 млрд, превысив более чем в три раза убытки в 2022 году, равные €1,01 млрд. После публикации результатов стоимость акций Atos упала до нового исторического минимума в €1,59/шт. По сравнению с предыдущим годом выручка Atos почти не изменилась, увеличившись всего на 0,4 % до €10,6 млрд евро. Как утверждает холдинг, убытки большей частью возникли в результате обесценения активов обоих его подразделений — Eviden и Tech Foundations, созданных в рамках плана по оздоровлению, призванного вернуть бизнес к росту. Хотя первоначальная идея заключалась в том, чтобы управлять Eviden и Tech Foundations как отдельными публично зарегистрированными компаниями под эгидой Atos, долговые проблемы, с которыми столкнулся холдинг, привели к тому, что оба подразделения были выставлены на продажу. Как сообщается в пресс-релизе, переговоры по поводу потенциальной продажи Tech Foundations компании EPEI завершились ничем. Ранее было объявлено об отказе Airbus от планов покупки подразделения холдинга Big Data and Security (BDS). «Мы продолжим управлять Tech Foundations и Eviden как отдельными предприятиями и использовать сильные стороны их соответствующих предложений с помощью скоординированной стратегии выхода на рынок», — отметил холдинг.

21.03.2024 [22:21], Сергей Карасёв

Eviden создаст для Дании ИИ-суперкомпьютер Gefion на базе NVIDIA DGX SuperPOD H100Компания Eviden, дочерняя структура Atos, объявила о заключении соглашения с Датским центром инноваций в области искусственного интеллекта (Danish Centre for AI Innovation) на создание передового суперкомпьютера для решения ИИ-задач. Вычислительный комплекс под названием Gefion, как ожидается, заработает до конца текущего года. Как сообщается, в основу Gefion ляжет платформа NVIDIA DGX SuperPOD. Конфигурация включает 191 систему NVIDIA DGX H100, а общее количество ускорителей NVIDIA H100 составит 1528 штук. Говорится о применении интерконнекта NVIDIA Quantum-2 InfiniBand. В состав суперкомпьютера также войдут 382 процессора Intel Xeon Platinum 8480C поколения Sapphire Rapids. Эти чипы насчитывают 56 ядер (112 потоков), работающих на частоте 2,0/3,8 ГГц. Для подсистемы хранения выбрано решение DataDirect Networks (DDN). Ожидаемая ИИ-производительность Gefion на операциях FP8 составит около 6 Эфлопс. В рамках проекта Eviden отвечает за доставку компонентов комплекса, монтаж и пуско-наладочные работы. Система разместится в дата-центре Digital Realty. Её питание будет на 100 % обеспечиваться за счёт энергии из возобновляемых источников. Датский центр инноваций в области ИИ принадлежит фонду Novo Nordisk Foundation и Экспортно-инвестиционному фонду Дании. При этом Novo Nordisk Foundation, основанный в Дании ещё в 1924 году, представляет собой корпоративный фонд с филантропическими целями. Его видение заключается в улучшении здоровья людей, повышении устойчивости общества и планеты. Отмечается, что Novo Nordisk Foundation обеспечит финансирование центра в размере примерно 600 млн датских крон (около $87,5 млн), а Экспортно-инвестиционный фонд — 100 млн датских крон ($14,6 млн).

20.03.2024 [17:36], Руслан Авдеев

Одной проблемой больше: Airbus отказалась от миллиардной сделки по покупке у Atos подразделения Big Data and SecurityЕвропейский аэрокосмический гигант Airbus отказался от планов покупки бизнеса французской Atos — т.н. Big Data and Security (BDS), в первую очередь связанного с обеспечением кибербезопрасности, передаёт Dark Reading. Французскому правительству, как считается, необходимо предотвратить продажу BDS иностранным покупателям. В крайнем случае власти даже могут национализировать Atos, которая должна банкам почти €5 млрд. BDS предоставляет решения в области кибербезопасности, ИИ, Big Data и суперкомпьютерных вычислений. Бизнес тесно связан с французским правительством и военными и даже имеет контракт на киберзащиту Олимпийских игр в Париже. Когда впервые появились новости о покупке Atos BDS, в Airbus утверждали, что приобретение существенно ускорит цифровую трансформацию аэрокосмической компании и укрепит её киберзащиту и позиции в сфере ИИ. Сами компании неожиданный поворот событий не комментируют, заявив, что обсуждение сделки прекращено. В январе сообщалось, что акционеры Airbus не уверены в прочном финансовом положении BDS. В Atos отметили, что оценивают последствия решения Airbus и другие возможности, соответствующие «суверенным императивам французского государства». Некоторые эксперты скептически относились к сделке, говоря о политической подоплёке и о том, что сделка невыгодна Airbus. Впрочем, Airbus уже второй раз отказывается от покупки бизнесов Atos. В 2022 году она анонсировала планы приобрести долю в 29,3 % в принадлежащей Atos компании Evidian (впоследствии Eviden), частью которой была группа BDS. На тот момент в Atos ожидали, что появление подобного «якорного акционера» ускорит рост Evidian, сохранив технологический суверенитет во Франции и Европе в сферах кибербезопасности, облачных сервисов и HPC.  В марте 2023 года Airbus отказалась от покупки доли в Evidian, расплывчато заявив, что сделка не соответствует целям компании. На тот момент против неё выступали и некоторые акционеры Airbus. Заявлялось о политической мотивированности сделки. Так или иначе, покупка BDS могла бы серьёзно укрепить киберзащиту Airbus. Это особенно важно на фоне того, что аэрокосмический сектор становится лакомой целью для кибератак — и Airbus, и Boeing уже испытали это на себе. Atos, долги которой составляют около €4,8 млрд, остро нуждается в средствах. В феврале провалились переговоры по продаже подразделения ЦОД и хостинга Tech Foundations компании EP Equity Investment (EPEI). Теперь отказ от сделки с Airbus, оценивавшейся в $1,65–$2 млрд, негативно повлиял на Atos, чьи акции 19 марта в моменте падали на 25 %. Всего со 2 января акции компании упали более чем на 70 %, с €6,99 (около $7,59 по текущему курсу) до €1,74 (≈$1,89) на момент закрытия торгов 19 марта. Atos пришлось перенести доклад о заработках, выкроив дополнительное время на оценку «вариантов стратегии».

29.02.2024 [17:19], Сергей Карасёв

Переговоры о продаже подразделения ЦОД и хостинга компании Atos провалилисьФранцузский IT-холдинг Atos, оказавшийся в сложном финансовом положении, по сообщению The Register, не смог договориться о продаже своего подразделения дата-центров и хостинга Tech Foundations компании EP Equity Investment (EPEI), которая контролируется чешским миллиардером Даниэлем Кретинским (Daniel Křetínský). Atos в течение нескольких ближайших лет необходимо погасить кредиты на сумму приблизительно €4,8 млрд. Предполагалось, что продажа группы Tech Foundations принесёт €2 млрд. Обсуждался вариант, согласно которому EPEI должна будет выплатить €100 млн, а также приобрести долг подразделения в размере €1,9 млрд. В заявлении Atos говорится, что «предложенные условия сделки и её стоимость не могут быть взаимно согласованы». Поэтому переговоры прекращены без выплаты какой-либо компенсации любой из сторон. Вместе с тем Atos назначила независимое уполномоченное лицо для оказания помощи в обсуждении плана рефинансирования с банками. Пока Atos продолжит самостоятельно управлять подразделением Tech Foundations и группой Eviden. Эти структуры будут функционировать в качестве независимых предприятий. Одновременно Atos продолжит рассматривать «стратегические варианты» трансформации бизнеса, которые отвечают интересам её клиентов, сотрудников и акционеров. Компания также назначила трёх новых членов совета директоров, которые, как ожидаются, помогут в решении проблем. Одним из них стал Дэвид Лаяни (David Layani) — генеральный директор фирмы One Point, которая владеет 11,4 % в Atos Group. Кроме того, в правление вошли Хелен Ли Буиг (Helen Lee Bouygues), президент службы безопасности LB Associés, и Мэнди Меттен (Mandy Metten), которая в настоящее время занимает пост руководителя группы исполнительных и стратегических функций Atos. По итогам 2023 финансового года выручка Atos поднялась только на 0,4 % — до €10,69 млрд. При этом в подразделении Tech Foundations зафиксировано падение на 1,7 % — до €5,60 млрд, тогда как группа Eviden показала прибавку на 2,9 % — до €5,09 млрд.

07.02.2024 [19:45], Владимир Мироненко

Atos ведёт переговоры с кредиторами о рефинансировании долга, попутно пытаясь продать часть бизнесаФранцузский IT-холдинг Atos, который находится в сложной ситуации в связи с необходимостью погашения в ближайшие несколько лет кредитов на €4,8 млрд, отменил эмиссию прав на €720 млн, которая бы позволила укрепить его финансовое положение, и теперь ведёт переговоры с кредиторами о вариантах рефинансирования долга, сообщил ресурс The Register. Ранее поступило предложение национализировать компанию. В документе, опубликованном в понедельник, Atos подтвердила, что назначила mandataire ad hoc (специального уполномоченного) для обсуждения с банками плана рефинансирования. Компания пояснила, что из-за «изменений рыночной среды» условия запланированной ещё в прошлом году эмиссии прав на €720 млн больше не актуальны, а андеррайтинговые обязательства, предоставленные BNP Paribas и JP Morgan, больше не действуют.

Источник изображения: Atos По данным Financial Times, в следующем году Atos предстоит выплатить долги на сумму более €2 млрд, а цена её акций упала почти на 25 % после известия о мерах по рефинансированию. Весной прошлого года Atos выделила часть наиболее прибыльных направлений бизнеса в компанию Eviden, которая, тем не менее, пока что не является полностью независимой и всё ещё входит в ГК Atos. По словам Atos, переговоры о продаже подразделения Tech Foundations компании EPEI продолжаются, включая обсуждение условий её участия в увеличении зарезервированного капитала Eviden, оставшейся части Atos, но до сих пор нет уверенности в их успехе. До этого, 3 января Atos сообщила на пресс-конференции, что изучает правовые и финансовые условия, при которых EPEI может быть полностью или частично освобождена от обязательств по участию в увеличении капитала Eviden. Также компания подтвердила, что всё ещё находится на этапе due diligence (комплексной проверки) с Airbus по поводу потенциальной продажи подразделения по работе с большими данными и кибербезопасности BDS (Big Data & Security) аэрокосмическому гиганту за €1,5–€1,8 млрд.

29.01.2024 [19:39], Сергей Карасёв

Eviden и Microsoft сообща займутся облачными технологиями и ИИКомпания Eviden, дочерняя структура Atos, и корпорация Microsoft объявили о заключении соглашения о стратегическом партнёрстве сроком на пять лет. Договор охватывает облачную сферу, а также решения на основе ИИ для промышленного сектора. Договор, как отмечается, поможет сторонам в реализации стратегии, нацеленной на цифровую трансформацию и расширение бизнес-возможностей с помощью передовых технологий. В рамках партнёрства компании намерены совместно разрабатывать и внедрять продукты для анализа больших данных и ИИ, а также облачные сервисы. Ожидается, что сотрудничество поможет Eviden привлечь дополнительно $2,8 млрд на расширение облачных услуг. Достичь этого планируется путём развития таких направлений, как финансовые услуги, автомобилестроение, производство, энергетика, коммунальные услуги, здравоохранение, науки о жизни и государственный сектор. По условиям договора, Eviden и Microsoft откроют несколько совместных отраслевых центров инноваций, что позволит ускорить исследования и разработки в области генеративного ИИ. Eviden намерена повышать квалификацию своих сотрудников по всему миру. В частности, будут получены более 16 тыс. новых сертификатов Microsoft в течение следующих пяти лет. Eviden также планирует расширить бизнес, связанный с продуктами Microsoft, создав более 50 команд со специалистами по продажам и поддержке, а также архитекторами решений в приоритетных странах, включая Северную Америку, Великобританию, Германию, Францию, Испанию, Нидерланды, Бельгию, Австрию и Швейцарию. Eviden ускорит развитие средств обеспечения безопасности с помощью платформы AIsaac (MDR) и других технологий Microsoft. Запланировано использование облачных приложений на базе GenAI Launchpad и внедрение Copilot.

05.01.2024 [20:08], Владимир Мироненко

Переговоры Atos о продаже BDS корпорации Airbus не вызвали веры у инвесторов — акции Atos упалиФранцузский IT-холдинг Atos объявил о предварительных переговорах с аэрокосмической корпорацией Airbus, сделавшей предложение о покупке её подразделения по работе с большими данными и кибербезопасности BDS (Big Data & Security) за €1,5–€1,8 млрд. После сообщения о переговорах акции Atos упали на торгах в Париже в среду на 7 % до €6,50. Акции Airbus упали на 1,5 %. В Airbus подтвердили факт ведения переговоров по сделке, которая поможет ускорить её цифровую трансформацию, вместе с тем отметив, что нет уверенности в том, что соглашение о продаже будет достигнуто. Сейчас стороны приступили к проведению due diligence — процедуре, которая позволит Airbus составить объективное представление о финансовом состоянии и перспективах приобретаемого бизнеса.

Источник изображения: Atos В марте этого года Airbus рассматривала возможность покупки 30-% доли в Atos Eviden, куда входят BDS и подразделение облачных вычислений, однако отказалась от этой идеи после критики со стороны некоторых акционеров. Atos, акции которой за последние три года упали примерно на 90 %, ведёт переговоры с потенциальными покупателями своих активов в связи с необходимостью погасить в ближайшие два года долг на сумму более €2 млрд, а также в рамках реорганизации бизнеса. Всего в период с 2024 по 2029 год компания столкнётся с необходимостью погашения ряда долгов на общую сумму €4,8 млрд. Компания заявила, что в течение I квартала 2024 года проведёт переоценку того, насколько эффективны предпринимаемые ею шаги, включающие получение нового банковского финансирования и доступ к рынкам капитала, в вопросе покрытия её долгов. Atos также заявила, что продолжила переговоры о продаже подразделения Tech Foundations компании EPEI чешского миллиардера Даниэля Кретинского (Daniel Kretinsky), завершение которых ожидалось в IV квартале 2023 года или I квартале 2024 года. «Дискуссии продолжаются вокруг цены, которую предстоит заплатить, структуры сделки и передачи большой части обязательств Tech Foundations», — сообщила компания. Стремясь повысить эффективность работы, Atos Group объявила в 2022 году о реорганизации, включающей её разделение на две отдельно зарегистрированные компании — Eviden, которая сосредоточится на кибербезопасности и обработке больших данных и Atos Tech Foundations (ATF), в состав которой войдут подразделения ЦОД и хостинга, обеспечения цифрового рабочего места и аутсорсинга бизнес-процессов, и продажа которой сейчас является предметом переговоров с EPEI.

27.10.2023 [13:00], Сергей Карасёв

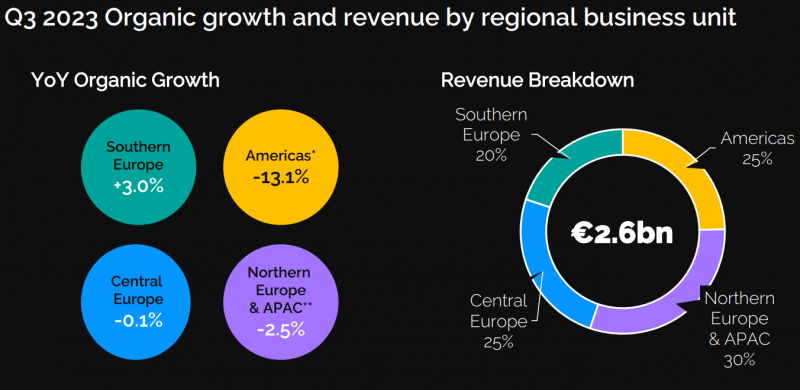

Разработчик НРС-систем Atos теряет выручку, а будущее компании под вопросомФранцузская компания Atos, переживающая сложные времена, отчиталась о работе в III четверти текущего финансового года. Выручка группы составила €2,59 млрд, что на 8,1 % меньше прошлогоднего результата, когда разработчик суперкомпьютеров получил €2,82 млрд. В подразделении Eviden, которое специализируется на кибербезопасности и обработке больших данных, квартальная выручка показана на уровне €1,22 млрд против €1,28 млрд годом ранее. Таким образом, падение оказалось около 4,8 %. В сегменте Tech Foundations, который включает дата-центры, хостинг и аутсорс-сервисы для бизнес-процессов, зафиксирована выручка в размере €1,37 млрд. Это на 10,8 % меньше показателя за III квартал прошлого года, равного €1,54 млрд. Отмечается, что Tech Foundations продолжает сокращать деятельность в непрофильных областях, включая перепродажу оборудования и ПО, а также аутсорсинг. С географической точки зрения на американский рынок пришлось примерно 25 % от общей выручки — €621 млн против €776 годом ранее. Вклад Северной Европы и Азиатско-Тихоокеанского региона составил 30 %, или €769 млн против €801 млн в III четверти 2022 года. Ещё €627 млн принесли продажи в Центральной Европе, около €501 млн — в Южной Европе. Год назад показатели на этих рынках равнялись соответственно €638 млн и €544 млн. Будущее Atos остаётся под вопросом. С одной стороны, подразделение Tech Foundations может быть продано за $2 млрд структуре EP Equity Investment (EPEI), которая контролируется чешским миллиардером Даниэлем Кретинским (Daniel Křetínský). Однако, с другой стороны, французские законодатели предлагают национализировать компанию, что может привести к срыву сделки. На этом фоне акции Atos достигли минимума за 20 лет. |

|